近日,黄金有色概念持续拉升。3月15日午后,黄金股ETF(159562)持仓股北方铜业涨停,浩通科技涨超13%,江西铜业、云南铜业、铜陵有色等股涨幅居前。相关ETF黄金股ETF、有色50ETF亦逆市走强。

(来源:每日经济新闻,不作为个股推荐,ETF二级市场价格涨跌不代表基金净值实际表现)

一、事件背景

事件1:中国有色金属工业协会3月13日在北京组织召开了铜冶炼企业座谈会。国内19家铜冶炼企业主要负责人到会,相关部委领导出席会议听取意见。会议针对行业自律与产能治理问题进行了深入探讨,并形成诸多共识。其中包括,针对铜冶炼行业近年来产能增长过快问题,国家将提高新建项目准入门槛。铜冶炼企业将积极响应《中国有色金属行业自律公约》,严格执行国家政策法规,积极配合国家有关部门推进产能治理,控制新增产能。

事件2:2024年3月5日,政府工作报告提出2024年单位GDP能耗降低2.5%左右,时隔两年,政府工作报告再次对单位GDP能耗提出定量要求。

近两年主导有色金属行业下行的关键宏观因素有望在今年逆转。

一方面国内经济在政策催化下加快复苏,有望带动有色金属需求提升,而产能调控也有利于支撑有色金属价格的回升;

另外美联储大概率转向,也将从流动性上支撑有色金属价格。有色金属格局与流动性的改善。

华夏基金策略团队建议关注黄金股ETF(159562)、有色50ETF(516650)及其联接指数(016707/016708)的投资机会。

二、政策出台对有色金属行业的影响

有色金属行业尤其是产业链的冶炼环节,具有准入门槛低、产业链长、生产规模大的特点,可有效拉动周边就业与提升地区产值,且在行业景气度高的期间能提供丰厚的利润,对地方政府的财政与企业利润有极大的助力。

因此,在整个宏观经济周期与有色金属行业周期上行的阶段,国内有大量的有色金属新建产能扩张;

但在周期下行阶段,则极其容易造成产能过剩以及行业整体性的亏损。在这种情况下,出台行业政策,控制有色金属行业的产能与产量规模,进行逆周期调节,有利于有色金属行业整体的良性的、可持续性的发展。

例如国家在2015年提出供给侧改革的背景下,在2017年重点对有色金属行业中产能过剩比较严重的电解铝行业进行了供给侧改革,共关停376万吨违规在产产能,279万吨在建产能推迟投产,有效缓解了电解铝行业产能过剩的问题。而在稀土行业,国家通过建立国有企业所掌控的六大及稀土集团,规定稀土矿开采与稀土冶炼分离产量,并进行对私挖稀土的“打黑”行动,来控制国内稀土行业的产量规模,对行业整体进行调控。

政策对有色金属下游行业的影响,会影响有色金属行业的需求,甚至能创造有色金属行业新的需求亮点。国家对房地产行业、建筑行业、汽车行业的政策倾向,往往会影响上游有色金属行业的消费需求。在国家通过政策刺激房地产、汽车消费时,有色金属行业的需求往往有较好的表现。

此外,国家政策对新兴行业的扶持,甚至会促进某些有色金属品种的崛起。如国家在近些年大力扶持新能源汽车行业,就刺激了新能源汽车产业链上游资源端钴锂金属需求快速的增长,使钴锂价格以及钴锂行业景气度大幅提升。

三、复盘2021年高耗能减产后的投资机会

2024年3月5日,政府工作报告提出2024年单位GDP能耗降低2.5%左右,时隔两年,政府工作报告再次对单位GDP能耗提出定量要求。上一次在政府工作报告中对单位GDP能耗提出要求的是2021年,目标是下降3%左右,当年实际下降了2.7%;2022、2023年政府工作报告未提及单位GDP能耗的要求,上述两年实际单位GDP能耗同比增速分别为-0.1%、-0.5%。在控制单位GDP能耗的背景下,高能耗行业可能面临限产,高能耗商品的供给将受到一定影响。

传统上,高耗能行业一般指煤炭开采洗选业、石油加工炼焦及核燃料加工业、化学原料及化学制品业、非金属矿物制品业、黑色金属冶炼及压延加工业、电力热力的生产和供应业。根据《高耗能行业重点领域节能降碳改造升级实施指南(2022年版)》,高耗能行业包括化工、电石、水泥、平板玻璃、钢铁、焦化、铁合金、有色金属冶炼等17个行业。从用电量的角度,以上17个高耗能行业中,2020年全社会用电量占比超过1%的主要有电石、水泥、钢铁、铁合金、铝。

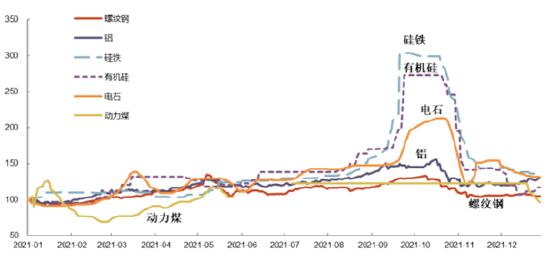

从后续情况看,国家发改委及地方性政策文件可作为限产信号。2021年单位GDP能耗目标提出后,从单月产量来看,2021年两会结束后,高能耗商品(粗钢、电解铝、电石、硅铁)产量均出现了一定的同比下降。而国家发改委2021年8月12日印发了《2021年上半年各地区能耗双控指标完成情况晴雨表》,要求各地对上半年严峻的节能形势保持高度警醒,采取有力措施,确保完成全年能耗双控目标特别是能耗强度降低目标任务。高能耗商品在2021年8、9月份下降明显。

从月度价格涨跌幅来看,高能耗商品的价格在2021年9月明显上涨,螺纹钢、铝、硅铁、有机硅、电石环比涨幅分别为11%、6%、101%、67%、33%。从股价的角度来看,高能耗领域股票在2021年7-8月份显著跑赢大盘,钢铁、铝、有机硅行业指数分别累计上涨35%、43%、78%。

图1:2021年主要高耗能商品价格走势(以2021年1月4日价格为100)

资料来源:wind,光大证券

四、总结

近两年主导有色金属行业下行的关键宏观因素有望在今年逆转。一方面国内经济在政策催化下加快复苏,有望带动有色金属需求提升,而产能调控也有利于支撑有色金属价格的回升;另外美联储大概率转向,也将从流动性上支撑有色金属价格。综上,有色金属格局与流动性的改善。

相关ETF:

黄金股ETF(159562)

跟踪中证沪港深黄金产业股指数 (931238.CSI) ,聚焦内地和香港黄金采掘冶炼和加工销售的上市公司,以反映内地与香港市场中黄金产业上市公司证券的整体表现。

指数前十大成分股分别为:紫金矿业、山东黄金、中金黄金、赤峰黄金、银泰黄金、招金矿业、紫金矿业、湖南黄金、山东黄金等行业龙头,前十大成份股合计占比超65%(来源:wind,不作为个股推荐)。

有色50ETF(516650)及其联接指数(016707/016708)

有色50ETF是一只专注于沪深两市细分有色产业公司的ETF产品,跟踪中证细分有色金属产业主题指数(指数代码:000811,指数简称:细分有色)反映沪深两市细分有色产业公司股票的整体走势,该指数从有色金属及采矿等细分产业中挑选规模较大、流动性较好的公司股票组成样本股。

指数成份股以中大盘为主,行业特征鲜明,细分领域分布均衡,覆盖了有色金属行业主要细分领域,从行业的权重分布上看,细分有色成份股主要集中在申万二级行业中的工业金属(46.5%)、小金属(19.9%)、能源金属(17.0%)和贵金属(12.4%)。